黃金期貨槓桿及反向產品在香港交易及結算所有限公司(香港交易所)買賣,以經驗豐富及經常做買賣的投資者為對象,為黃金投資產品的另類選擇。

投資者可能會將黃金期貨槓桿及反向產品與傳統的黃金交易所買賣基金(ETF)混為一談,然而這兩種產品有很大的分別。黃金ETF主要投資於實物黃金,以跟蹤黃金價格;至於黃金期貨槓桿及反向產品則投資於黃金期貨及/或掉期,以提供相等於指定黃金期貨指數(即相關指數)回報特定倍數(上限是兩倍(2x)或相反兩倍(-2x))的單日回報。

就如其他在香港交易所買賣的槓桿及反向產品,黃金期貨槓桿產品或反向產品無論是結構,還是其所面對的風險,都相當複雜。在決定投資該產品之前,你應要明白它的運作及所涉及的風險。以下內容可以加深你對於該產品的認識。

- 黃金期貨市場極度波動。黃金期貨槓桿產品或反向產品屬於衍生產品,對象是一些經驗豐富及經常做買賣,並且明白這種產品的性質及風險(包括以下風險)的投資者:

- 這種產品並不是為持有超過一天而設,因為經過一段時間後,期內該產品的表現,與其相關指數的槓桿或反向表現,可能會出現偏離或變得不相關;

- 該產品是為短線買賣或對沖而設;

- 在極端的市場情況下,期貨合約的價格可以在短時間內跌至零或負值,而你可能會損失在黃金期貨槓桿及反向產品的全部投資;

- 轉倉操作可能會對槓桿及反向產品的資產淨值帶來不利影響;以及

- 單一商品資產(即黃金)及/或單一期貨合約的價格可能會極度波動。

- 相關黃金期貨指數的單日槓桿或反向表現,及與其相應的黃金期貨槓桿產品或反向產品的單日表現,可以與現貨黃金價格的單日槓桿或反向變動有明顯的差異,理由是相關黃金期貨指數的表現,是看黃金期貨合約的價格,而非實物黃金的價格,而有關產品尋求提供相等於相關指數回報特定倍數或相反倍數的單日回報。

- 買賣黃金期貨槓桿及反向產品需要小心謹慎。在投資有關的槓桿產品或反向產品之前,你亦應細心閱讀本網頁及產品的銷售文件,全面明白其特點、所投資的市場、運作及風險。你應清楚了解黃金期貨合約怎樣運作及涉及的轉倉機制。你應特別留意在特殊市場情況下的風險,例如在短時間內失去全部或大部分投資於黃金期貨槓桿及反向產品的金額,以及期貨合約的轉倉操作會怎樣對槓桿及反向產品的價值及表現帶來不利影響。

黃金期貨槓桿產品或反向產品如何運作?

明白槓桿及反向產品及期貨ETF,應有助我們了解黃金期貨槓桿及反向產品。

黃金期貨槓桿產品或反向產品的投資目標,是尋求相等於其相關黃金期貨指數投資表現特定倍數(上限為兩倍(2x))或相反倍數(上限為兩倍(-2x))的單日回報。為達成投資目標,該產品在正常情況下,會按照既定的轉倉時間,投資於黃金期貨合約,以達致所需要的相關黃金期貨指數及/或掉期投資。就採用掉期而言,交易對手會收取費用,以為黃金期貨槓桿及反向產品提供相關黃金期貨指數的槓桿或反向投資,而視乎有關掉期的特定安排,交易對手可能會得到有關槓桿及反向產品的部分單位認購收益淨額。在特殊情況下,有些產品經理或會以投資者利益為依歸,行使偏離既定轉倉時間的酌情權。有關詳情可參閱以下的「期貨合約轉倉風險」部分。

不同的黃金期貨合約在多個交易所買賣,例如由紐約商業交易所附屬公司Commodities Exchange, Inc.營運的紐約商品交易所(“COMEX”) 、上海黃金交易所及東京商品交易所,當中在COMEX買賣的黃金期貨合約,為流動性最高的黃金期貨合約之一。

雖然該產品讓投資者有機會從黃金價格上升或下跌中獲利,但他們要留意黃金期貨槓桿及反向產品及其相關黃金期貨指數的表現,可以與黃金現貨價有明顯的差異。這是由於相關指數的表現,是根據黃金期貨合約的價格,而非實物黃金的價格。黃金期貨合約價格與現貨價的走勢,不一定會經常一致。因此,黃金期貨槓桿及反向產品的表現有可能會遜於與現貨金價掛鈎的相類似投資。

多個因素會導致在某段時間内,預期黃金期貨價與現貨價出現差異,例如期貨合約期黃金的倉儲成本、就為購買黃金進行融資所涉及的利息開支,以及黃金的供求預期。

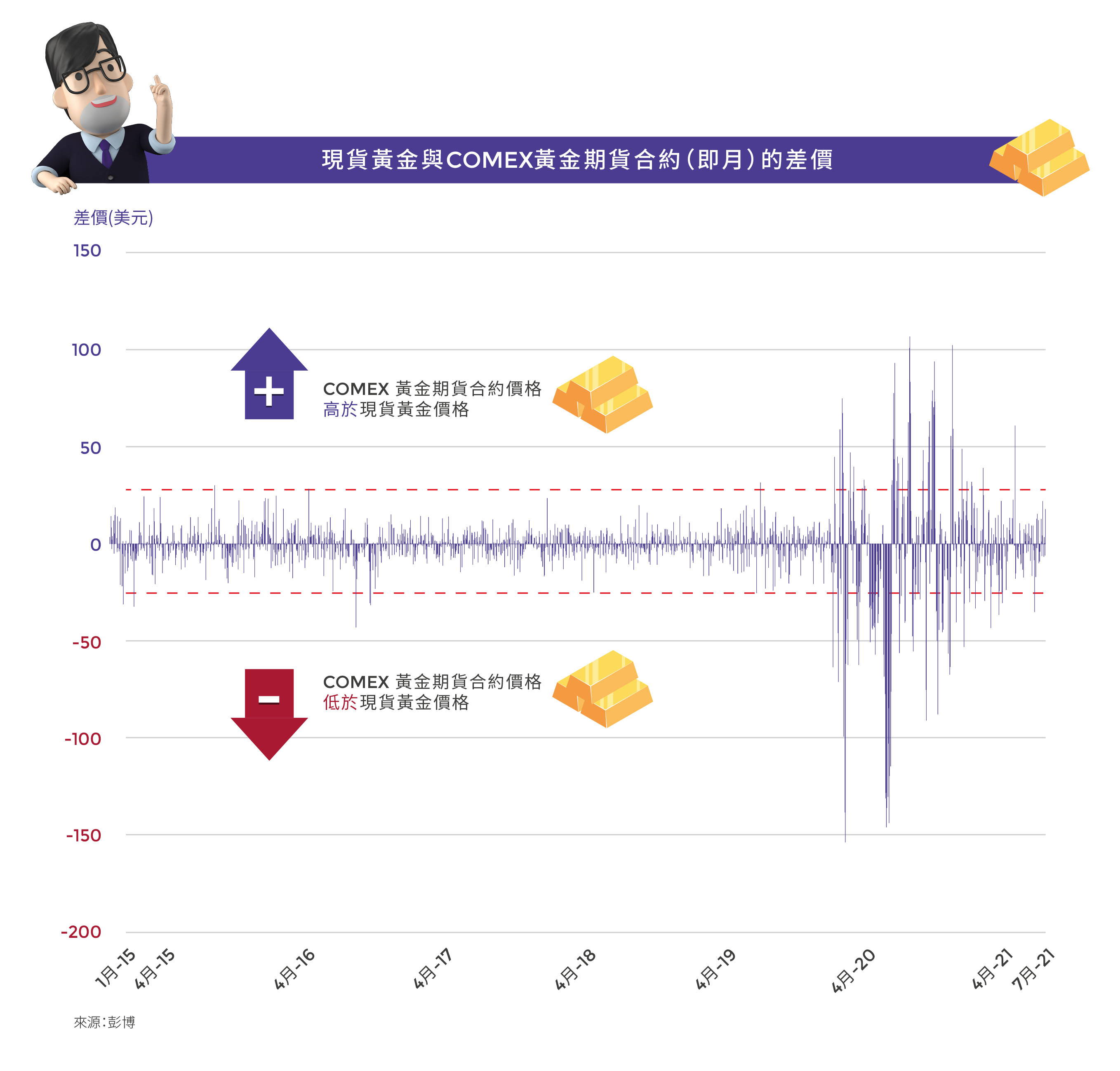

下圖顯示自2015年起,現貨黃金與COMEX黃金期貨合約(即月)之間的差價。這段期間,每金衡盎司的差價通常在US$20之內,但在市場波動時會顯著升至近US$150。你也可以利用黃金期貨槓桿產品網站內的表現模擬工具,了解上述差異。

主要風險

在作出投資決定之前,了解槓桿及反向產品的主要風險很重要,例如以下的風險:投資風險、波動風險、長線持有的風險、重新平衡活動的風險、流通風險、即日投資風險、重整組合的風險、關聯風險、期貨合約風險、期貨合約轉倉風險、來自相關方強制性措施的風險、交易時差風險(適用於有投資於海外期貨交易所期貨的期貨類槓桿及反向產品)、終止運作風險、槓桿風險及有別於傳統的回報模式。

投資者可以參閱我們的網站文章「槓桿及反向產品—優點與風險」,以了解詳情。

當中,投資者應多加留意以下幾個黃金期貨槓桿及反向產品的額外主要風險。

黄金期貨價格偏離現貨黃金價格的風險:

黃金期貨槓桿及反向產品不會投資於實物黃金,其相關指數僅基於指定的黃金期貨合約組成,而這些期貨合約的價格變動,可能會與現貨金價有明顯的差異。該產品並非尋求提供現貨金價的槓桿回報。

黃金市場價格波動風險:

黃金價格有可能會大幅波動,並可能會受到多項事件或因素所影響。黃金及黃金期貨價格的變動並不保證會有利於個別黃金期貨槓桿產品或反向產品。

正如投資於其他在香港交易所買賣的槓桿及反向產品及黃金ETF,投資者應先從第一手資料例如產品資料概要及銷售文件中,全面了解黃金期貨槓桿及反向產品的特點和風險,然後才作投資決定。

期貨合約轉倉風險:

與期貨ETF相似,黃金期貨槓桿及反向產品需要把期貨合約轉倉,以實現其投資目標。

「轉倉」是指沽出或平掉現時即將到期的期貨倉位,換入到期日較後(即遠期的期貨合約)的相同期貨倉位(即長倉或短倉)。如遠期的期貨合約的價格高於(或在反向產品的情況下,低於)即將到期的期貨合約,價格上的差異可能會隨著時間而造成虧損(即負轉倉收益 (negative roll yield)),不利產品的資產淨值。

除了交易涉及的成本,轉倉活動本身不會帶來回報或損失,即是說轉倉不會對黃金期貨槓桿產品或反向產品的資產淨值帶來即時的損失或收益。

有關黃金期貨槓桿產品的正價差風險

如果期貨市場呈現正價差(contango),即短期合約的價格低於遠期期貨合約的價格,那麼,當該黃金期貨槓桿產品重覆地以高於出售短期合約的價錢,買入遠期的期貨合約,而期貨價格隨著到期日漸近而慢慢下調歸向現貨價時,就會實現負轉倉收益,並會反映於該黃金期貨槓桿產品的資產淨值上。想了解更多有關風險的資料,可參閱文章《原油期貨ETF》。

有關黃金期貨反向產品的反價差風險

同樣地,黃金期貨反向產品會進行期貨合約轉倉,平掉目前快將到期期貨合約的短倉,並沽空遠期的期貨合約。

如果期貨市場呈現反價差(backwardation),即短期合約的價格高於遠期期貨合約的價格,那麼,當黃金期貨反向產品重覆地以高於遠期合約的價格,為快將到期期貨合約的淡倉平倉,就會實現負轉倉收益,並會反映於黃金期貨反向產品的資產淨值上,此舉可能會對該黃金期貨反向產品的資產淨值帶來負面影響。

投資者應留意,由於槓桿及反向產品帶有槓桿效應,因此其負轉倉收益,有可能會高於相類似的期貨ETF。

價格限制風險:

如果黃金期貨槓桿及反向產品的期貨合約觸及指定的價格限制,視乎觸及當天的時間,以及所觸及的限制,有關期貨合約的買賣可能只限於某個價格限制範圍之內、在短時間內暫停,或在交易日的餘下時間暫停。此舉可能會影響黃金期貨槓桿及反向產品追蹤相關指數單日槓桿或反向表現的能力,而如停止買賣發生於接近交易日完結的時間,可能會影響每日的重新平衡。

期貨合約價格極度波動的風險:

在特殊市場情況下,黃金期貨合約的價格可以在短時間之內跌至零或負數。當出現這個情況時,你可能會損失投資在黃金期貨槓桿產品的全部資金。

單一商品資產或單一期貨合約的波動風險:

黃金期貨槓桿及反向產品的投資集中在黃金期貨市場,承受來自單一資產,即黃金的價格波動的風險。有關價格可能會極度波動,並較股票指數或由多種商品組成的商品指數更為波動。如果黃金期貨槓桿產品或反向產品只持有單一期貨合約,例如該產品只持有短期期貨合約,就會產生很大的集中風險,而該產品價格的波動可能會高於持有不同到期月份期貨合約的產品。

投資者亦應參閱本網站文章《期貨ETF》,以了解投資於期貨類產品涉及的風險,例如持有期貨合約數量的法定限制風險。相關的產品經理有可能會採用以掉期為主的合成模擬策略,投資者亦應留意以下的風險。

合成模擬風險及交易對手風險:

在掉期中,如交易對手違責,黃金期貨槓桿及反向產品可能會蒙受重大損失。抵押資產的價值有可能會受到市場事件的影響,並有可能會與相關黃金期貨指數的表現有很大的差異,從而有機會導致黃金期貨槓桿及反向產品於掉期交易對手的風險承擔,出現抵押不足的情況,因此有機會承受信貸風險及潛在的重大損失。

黃金期貨槓桿及反向產品有可能要承擔掉期的費用,有關費用會視乎黃金期貨槓桿及反向產品及掉期交易對手雙方的商討和共識,當中會考慮市場實際情況。在極端市場情況和特殊環境下,掉期交易對手對沖風險的財務成本可能會大幅上升,令到掉期費用上升。

2021年10月20日