為自己的權益著想,我們在簽署任何合約之前,都需要細閱當中的所有條款。累計期權是一份投資合約,當中包含很多複雜的條款。因此,在投資累計期權之前,當然要了解清楚。

細閱合約條款

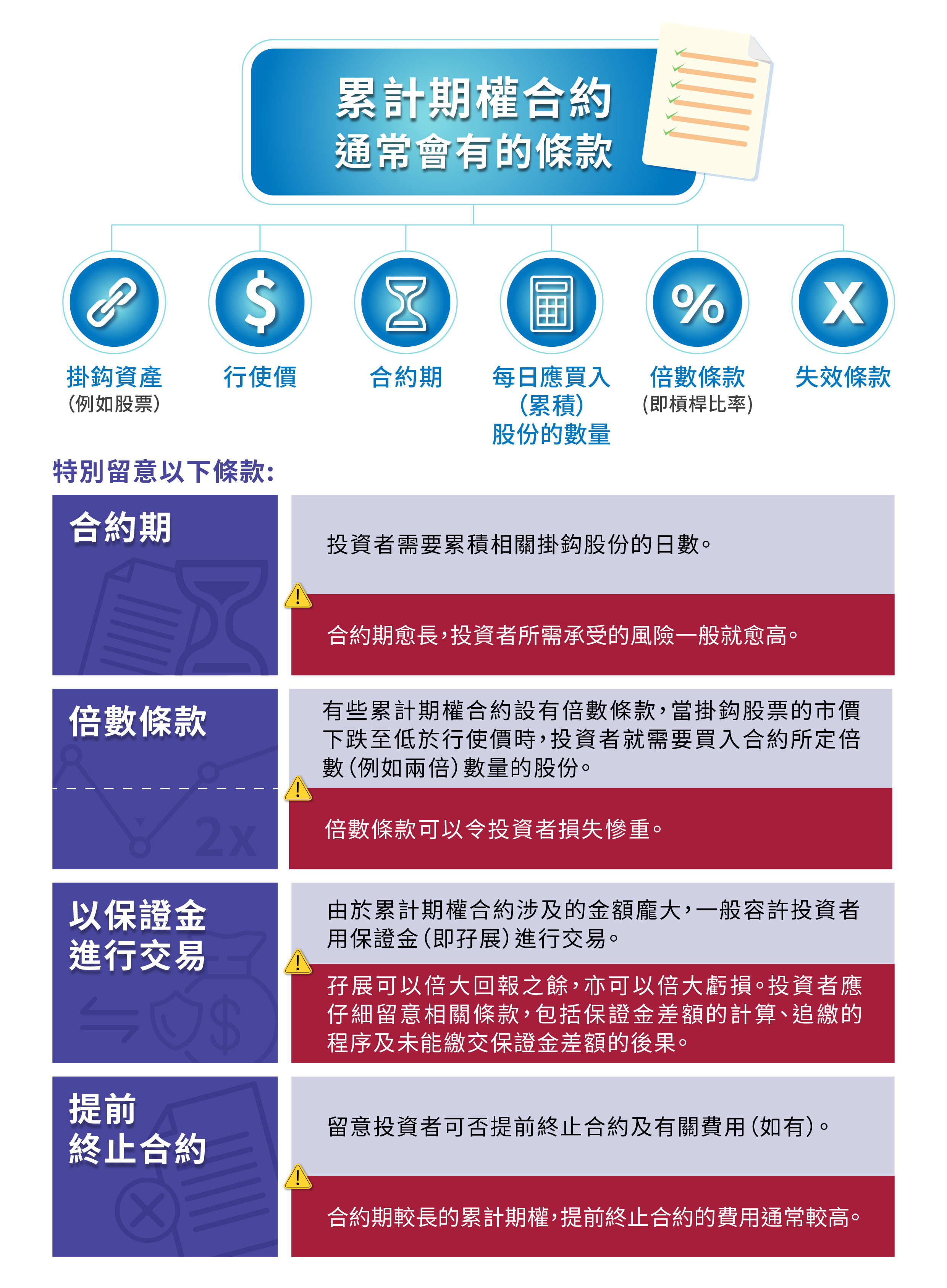

累計期權是在場外交易(即非在交易所上買賣),並沒有標準化的合約條款。累計期權當中的條款,例如合約期、每日應買入(累積)股份的數量、行使價(strike price) 和觸發失效條款的敲出價 (knock-out price) 等,均由買賣雙方自行議定。有些累計期權合約甚至會加入一些特別條款,例如倍數 (multiplier)條款。

累沽期權

除了累計期權,市面上也有一種叫累沽期權的產品。簡單而言,累沽期權與累計期權相反,要求投資者每天按照指定的價格(即行使價,通常高於合約開立當日的市價),沽出指定數量的掛鈎股票。累沽期權的風險和回報與累計期權截然不同,它屬於看跌的產品,投資者需要承受掛鈎股票價格的上升所帶來的風險,而這風險理論上可以是無限大的。

無論是累計期權還是累沽期權,都是相當複雜的結構性產品。投資者在投資這些產品前,應先全面了解它們的結構、運作和風險,並確保有足夠的淨資產來承擔因買賣這些產品而可能招致的風險和損失。

累計期權交易 — 例子

| 相關掛鈎資產 | 股票A |

| 合約期 | 6 個月 |

| 每日累積股票數目 | 3,000股 |

| 累積日數 | 每月20個交易日x 6 個月 = 120日 |

| 行使價 | HKD10 |

| 敲出價 | HKD13 |

| 股票A的初始市價 | HKD12 |

| 倍數條款/ 槓桿比率 | 2 |

| 開倉保證金比率 | 30% |

| 累積股數: |

如行使價 =< 股票A的市價:每日3,000股 如行使價 > 股票A的市價:每日6,000股 (= 3,000股 x 2倍槓桿比率) 如股票A的市價 >= 敲出價: |

| 最高累積的總股數: | 720,000股 (= 每日3,000股 x 2倍槓桿比率x每月20個交易日x 6 個月) |

| 最高名義金額 | HKD7,200,000 (= 720,000股 x HKD10) |

應付保證金

- 在累計期權合約生效期間,投資者需要遵守應付保證金 (margin requirement) 的要求。

應付保證金 = 開倉保證金 ( initial margin requirement)+ 按市價計算的損失 ( mark-to-market loss )

開倉保證金

-

在合約開立時,投資者須將開倉保證金存入交易對手的戶口。

開倉保證金 = 名義金額* x開倉保證金比率

*名義金額 = 行使價 x每日累積股數 x槓桿比率 (如適用) x 合約剩餘日數

-

在合約期内時,交易對手有權因應市況而隨時提高保證金要求。

-

在以上例子中,合約開立第一天的開倉保證金為HKD2,160,000。

= 名義金額x開倉保證金比率

= [行使價HKD10 x每日3,000股x 2倍槓桿比率x 120合約剩餘日數] x 30%開倉保證金比率

= HKD7,200,000 x 30%

= HKD2,160,000

按市價計算的損失

-

在合約期内,若掛鈎股票的市價下跌,投資者需要承擔就合約剩餘日數所估算的按市價計算的損失。如果合約含有倍數條款,按市價計算的損失的金額亦可能會被倍大。

按市價計算的損失 = (行使價 – 市價) x每日累積股數x槓桿比率 (如適用) x 合約剩餘日數

-

投資者應留意交易對手可能會使用期權定價模式計算出累計期權合約的按市價計算的價值。該期權定價模式會考慮的因素包括 : 現貨價、行使價、距離到期日的時間、波幅等。因此,按市價計算的損失在真實情況中與上述簡化計算版本或有差異。

追繳保證金通知及保證金差額

-

投資者抵押予交易對手的抵押品市值應足夠支付他的應付保證金。如抵押品市值跌至低於應付保證金的某個特定百分比 (例如: 95%) 時,交易對手便會發出追繳保證金通知予投資者,要求他填補保證金差額。投資者應留意,交易對手可自訂觸發追繳保證金通知的水平。

保證金差額 = 應付保證金 – 抵押品市值

追繳保證金通知及保證金差額 — 例子

- 在以上例子中,假設股票A的市價於合約開立的第二天跌至每股HKD8。

-

合約開立第二天的開倉保證金將會是HKD2,142,000。

= 行使價 (HK10) x每日3,000股 x 2倍槓桿比率 x 119合約剩餘日數 x 開倉保證金比率 30%

= HKD2,142,000

-

然而,股票A市價的下跌會產生HKD1,428,000的按市價計算的損失。

= [行使價 (HKD10) – 市價 (HKD8)] x每日3,000股數x 2倍槓桿比率 x 119 合約剩餘日數

= HKD1,428,000

-

因此,投資者的應付保證金現為HKD3,570,000 (= HKD2,142,000 + HKD1,428,000)。

-

假設投資者抵押予交易對手的抵押品市值為HKD3,000,000(低於應付保證金的95%),交易對手會發出追繳保證金通知予投資者,要求他填補HKD570,000 (= HKD3,570,000 – HKD3,000,000) 的保證金差額。

-

投資者需要在指定的時間內存入資金或資產予交易對手以填補保證金差額。否則,投資者會被迫平倉,並要承擔有關費用及損失,相關金額可能非常龐大。此外,交易對手有權依照相關抵押品文件的條款,變現投資者全部或部份抵押品,以償還他的負債。

最壞情況

在以上例子中,假設:

- 合約期間,股票A的市價未有觸及敲出價

- 股票A的市價於合約期間一直保持在低於行使價的水平

- 投資者持有全部累積的股票A至合約期終

- 股票A的市價於合約期終時跌至零

投資者的損失相等於合約的最高名義金額:

= 每日3,000股 x 2倍槓桿比率x 每月20個交易日x 6 個月 x行使價 (HKD10)

=HKD7,200,000

|

以上損失的金額遠比投資者第一天的開倉保證金 (即HKD2,160,000)為高 |

註:上述分析是簡化版本以作範例之用。在開立累計期權合約前,投資者應仔細閱讀交易對手提出的所有條款。